♦ 本篇文章轉載自 華爾街見聞。若有侵害著作權,請速告知,我們將盡速移除 ♦

2020/3/12

正在全球關注美股活久見的暴跌,見證歷史時刻的時候,真正的歷史時刻其實還沒來。股市下跌對於美國經濟衝擊的遠不如油價下跌。

等等!油價下跌不是有利於降低經濟運行成本,有利於美國經濟麼?如果看一下油價背後所關聯的東西,就會明白,這顆炸彈的引信已然點燃。

油價下跌的第一輪衝擊是美國的葉岩油公司。目前美國葉岩油公司需要 48美元以上的油價才能“打平”綜合生產成本,油價在48美元以下,美國葉岩油行業就要出現倒閉潮。

當然,倒閉潮不是油價在跌破48美元那一刻就會立即發生,因為葉岩油公司測算的所謂成本裡面很多都是“沉沒成本”,油價就算只有10美元/桶,葉岩油公司都要照樣生產——一方面是寄希望於此後的油價回升;另一方面是能收回多少就收回多少成本。等到油井乾涸後(葉岩油油井生命週期只有2-3年,需要不斷投入資本開採新的油井,才能保證產量),如果油價在此期間沒有回升,那不但葉岩油公司無法繼續生產維持產量,用於支撐其龐大資本投入的債務也將違約。

所以油價短期下跌的連鎖衝擊需要一點時間才能顯現,但葉岩油公司的債務由於預期會首先出現問題,而巨大的炸彈引信就從這裡點燃。

整個市場目前也正在演著這一邏輯演進著。美國葉岩油公司SM Energy發行的總規模4.77億美元的公司債週一一開盤價格就出現了腰斬,從90美分跌到了42美分。這只是冰山一角,很多葉岩油公司的債務都在油價腰斬的同時,同步腰斬。

整個美國油氣公司的公司債債券市場有多大?9360億美元!週一一開盤超過1000億美元的油氣公司債的收益率與美國國債的利差就超過了10%!(公司債與美國國債間的利差是衡量公司債違約風險的重要指標之一,利差越高違約風險越大)

一共不就1000億美元的公司債麼?就算全沒了又能怎樣!?

油氣公司債不是孤立存在的真空,其與整個美國公司債市場緊密關聯,公司債和公司債之間的收益率是有強正相關關係的(這主要是因為整個經濟是相互關聯的——一個部門出現了嚴重問題將影響整個產業鏈,繼而傳導至整個經濟,所以公司債市場的利率關聯性是以經濟現實為基礎的。),油氣公司債的利率大幅上行將帶動整個美國市場公司債利率。這也是市場上目前正在發生的事情。

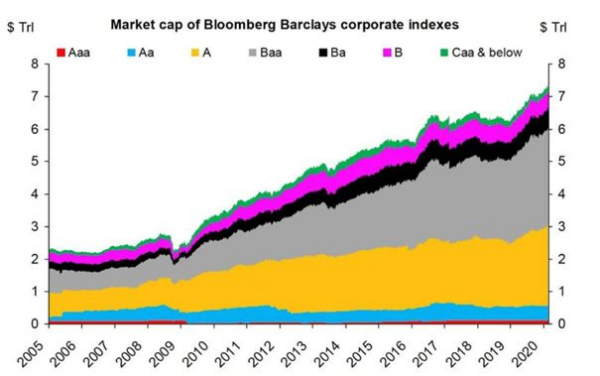

圖:美聯儲監控的美國BBB級公司債利率與國債利差變化情況

雖然漲幅挺大,但實際利差才不到2.4%,應該還好吧。

首先,這是美聯儲滯後2-3天的資料,現在應該高更多;更加重要的是,這種利差上升一旦開啟,將是巨浪級的連鎖反應,特別是在美聯儲已經沒有太多降息空間的情況下,更是如此。

為什麼呢?因為隨著利差的上升,美聯儲又沒有足夠彈藥幫忙人為降低公司債利率的情況下,隨著利率越來越高,原先能還得起債的公司就會變得還不起(現金流沒變,但利息支出更高了),特別是那些離垃圾級債券僅一步之遙的BBB級債券最為危險——這些公司債後面的現金流支撐很脆弱,一旦利率升高就會被降到垃圾級,同時利率暴漲,形成惡性循環,加速企業死亡。

美國現在因為利差上升可能被降到垃圾的BBB級債券規模有多大?3萬億美元!占整個公司債市場的50%! 08年之前,BBB級的占比大約也就是在20-25%。但是隨著此後歐美央行長期保持低利率,讓更多原本應該是垃圾級的債券變成了BBB級(垃圾級市場較小,因為很多機構不允許買垃圾級債券,但變成BBB級之後市場就越做越大,再加上利率不斷走低,讓BBB級更加受歡迎);同時BBB級債券還被用用於股票回購:發債的成本很多只有3-4%,但公司在內部測算股票成本時的市場要求收益率一般都在10%以上,用不到一半成本的公司債去置換股票是小學生都會算的帳。

圖:結果就是這樣的(灰色部分是BBB級公司債的規模變化情況)

而多數的油氣公司債都處在BBB級區間,油氣板塊爆掉,將引爆大規模的BBB級債券收益率跟著上升,以及大規模的降級潮。

被評為BBB級債券的企業發行人,其實際上離垃圾級僅一步之遙。更確切地說如果不是因為長期低利率,這些發行人本身就是垃圾級。在利差上升的情況下,據新債王岡德拉赫測算,美國三分之一到二分之一的BBB級債券都會被打回原形。

等事情發展到這一程度時,就是美國公司債危機全面爆發之日,其衝擊力將不會亞於08年經濟危機。而油價暴跌後保持低位時間越長,這一天也就越近。

♦ 專文屬作者個人意見,文責歸屬作者,本報提供意見交流平台,不代