文章轉載自阿波羅新聞網。若有侵害著作權,請速告知,我們將盡速移除 ♦

第二階段——泡沫

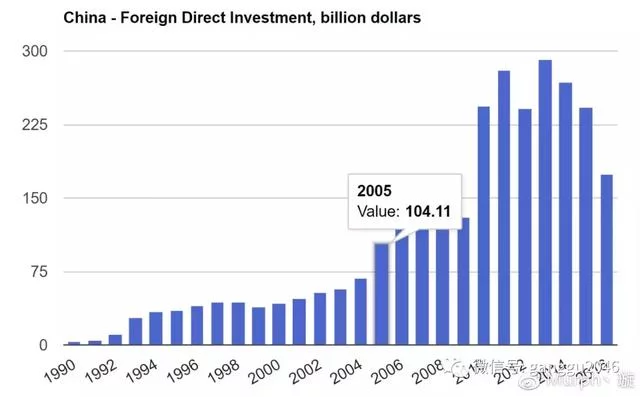

當一個國家的經濟經歷繁榮時,它往往會吸引全世界的投資者。如下圖為中國的外商直接投資,從2001年開始,每年都超過500億美元,2005年中國宣布將允許人民幣升值之後,更是每年都超過1000億美元。

原因很簡單,如烈火烹油的經濟狀態往往會推升資產價格,因為房子和股票都變得更有價值了,而貨幣又在升值,此時投資中國可以獲得雙重收益——資產本身的收益疊加人民幣升值的收益。

Ray在書中寫到,在這個時段,由於可以吸引到來自全世界的資金,往往會導致這個國家產生資產泡沫。這一點大家都再熟悉不過了,我就不贅述了,直接列一下結果:根據全國人大財經委副主任委員黃奇帆的說法,目前中國一線城市的房價收入比(即一個居民不吃不喝多少年可以買一套房)已經達到了四十倍;二線城市也達到了二十倍;而紐約只有六倍,倫敦只有十倍。可以說已經是一個超級大泡沫。

在資產價格膨脹的過程中,社會中會逐漸出現一些靠貸款買房發家致富的人。他們的故事很快被傳播開來,從而吸引更多的人靠債務投入進來,然後再吸引更多的人。沒有進來的人都會有一種錯失良機的感覺,因此泡沫越吹越大,債務也越積越多。

如圖為中國居民負債與GDP的比,在過去十年中伴隨房產泡沫快速上漲。

說到這裡,債務這個詞終於出現了。讓我們先來聊一聊它。在前文中我們寫到,一國發展經濟最好的方式就是儲蓄,然後將儲蓄轉化為投資,發展生產力。而從儲蓄轉化為投資的過程往往就會產生債務,例如我們把錢存在銀行,然後政府把它借走去修路了,或者企業把它借走去建廠了。

所以債務本身不存在好與壞,有分別的是債務的用途。用Ray的說法就是,債務的用途需要產生足夠的經濟效益來償還這筆債務。我們可以設想一個高中畢業的學生,他即可以貸款去上大學,也可以貸款去買跑車,這兩者的區別是顯而易見的。

當然,也並不是負債去投資(上大學算一種投資)就一定是好的。因為投資本身並不一定可以獲得足夠的回報。例如買房就屬於投資,而大部分在次貸危機之前投機買房(買房不是為了住,而是為了等升值)所產生的債務就是有問題的。因為除非房價可以持續上漲,不然這筆投資便無法產生足夠的經濟效益來償還這筆債務,最後很可能會大面積違約,導致經濟危機。

那麼有沒有一個方法可以判斷一個國家在一段時間內所產生的債務是有效的還是有害的呢?Ray的方法是觀察債務與GDP的比這個數字。原因是GDP是國家總收入,而債務我們前面提到了,可以通過投資來提高生產力,進而提高總收入。因此,如果債務與收入的比在一段時間內快速上升的話,就說明這段時間內產生了大量的債務卻沒有帶來收入的相應增長。而我們都知道,借了超過自己收入能力的債務是會導致違約的,對一個國家來說,則會導致經濟危機。

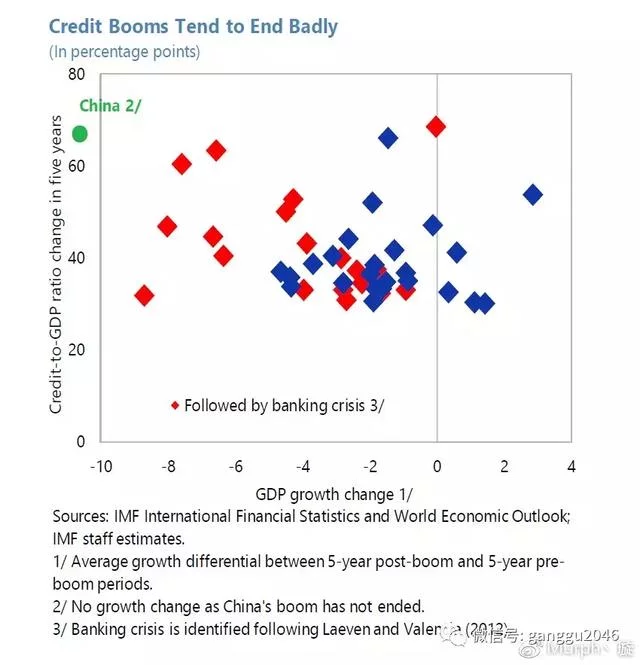

根據今年國際貨幣基金組織的一份工作論文中的研究,在過去的43次一國債務與GDP的比在五年內增幅超過30%的案例中,除了五例特殊情況外,其餘的38次全部在隨後的五年內爆發了經濟危機。

如圖,中國是綠色的,在左上角,因為還沒有爆發危機。作者之所以說那五例是特殊情況因為其中的三例是剛剛從上一次經濟危機中走出,另外兩例則是在五年之後爆發的經濟危機。而且作者還強調,所有在債務與GDP的比在初始狀態就是100%以上的國家(中國就是這種情況)都在五年內爆發了經濟危機(即五個例外都是初始狀態在100%以下)。

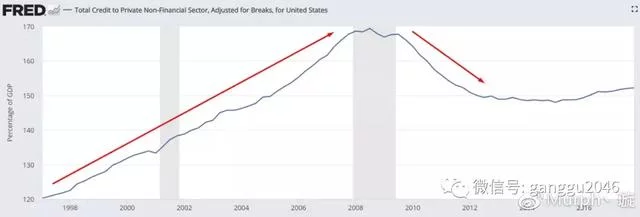

美國私人債務佔GDP的比

如圖為美國私人債務佔GDP的比。我們可以看到在2008年爆發次貸危機前的十年中美國的這一比率有大幅的上漲。

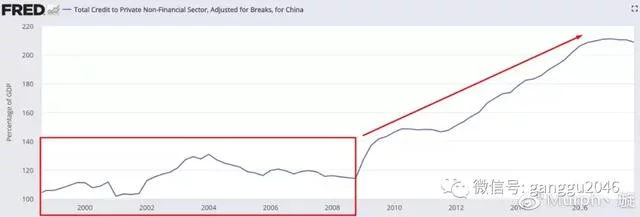

中國私人債務佔GDP的比

如圖為中國私人債務佔GDP的比。我們可以看到在中國經濟發展最繁榮的階段,即2001至2008這幾年,雖然債務本身也在飛速的增長,但由於經濟(收入)的增速也很快,所以債務與GDP的比幾乎沒有什麼變化。按照Ray的標準,我們可以說那些年所增加的債務都是好債務,它們被投資在了可以產生經濟效益的地方。

而2008年以後的十年就不同了。對比美國我們發現,在同一時間,美國的這一數據從170%下降到了150%,而中國則從120%上漲到了210%,無論從上漲的速度,還是到達的高度上來看,都幾乎是前無古人的。除了一個國家,就是1990年的日本。

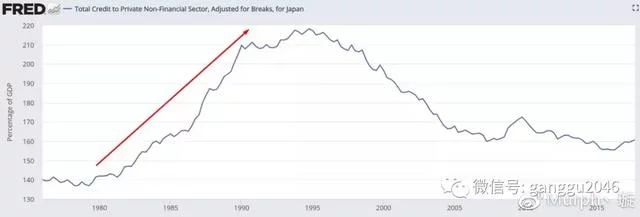

日本私人債務佔GDP的比

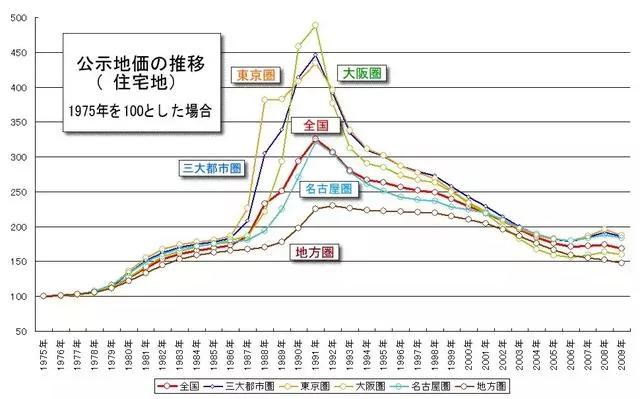

如圖,日本在1990年爆發經濟危機之前的十年中也有債務與GDP的比飛漲的現象,因為它也經歷了嚴重的房地產泡沫。我們都知道,危機之後,日本房價下跌了近三十年(下跌幅度超過65%),日本經濟陷入了失去的三十年。

日本房價

這看上去很可怕,確實,與目前中國經濟現狀最類似的一個國家大概就是當時的日本了。不過日本經濟遭遇失去的三十年是因為它在1990年之後犯了一系列錯誤,而有日本的前車之鑒,我相信中國是不可能犯這些錯誤的(例如美國在2008年就沒有犯這些錯誤),但這並不意味著中國就不會爆發危機。有關這個問題,我們到文章的最後再來討論。

我們發現,日本在80~90年,美國在98~08年,以及中國在08~18年間,都發生了債務與GDP的比飛漲的現象,其中最重要的一個原因就是它們都經歷了房地產泡沫。

例如根據南開大學國家經濟研究院院長夏斌今年3月在清華大學的演講中所運用的數據:“2016年底,中國涉及房產的貸款有26.7萬億,佔全部銀行貸款25%。到現在(今年3月),真正和房價、地價相關的貸款已經達到了70%。“也就是說,大量新產生的債務並沒有變成未來可以產生經濟效益的投資,而是變成了房貸,或者地貸。

這就導致了,按照Ray的說法,收入的增速遠遠趕不上債務的增速,而現在之所以能夠產生這麼多債務是因為在資產泡沫下抵押品的價格很高,而一旦發生危機,當資產價格下降時,當收入減少時,就會產生大量的違約,從而引爆更嚴重的經濟危機。當時美國的銀行們為什麼願意給買不起房的人貸款呢?因為他們認為即便還不起房貸,只要把被抵押的房子賣掉就可以了。而他們沒有考慮到如果房價也跌了怎麼辦?當時的美國人一樣堅信著“一線城市房價永遠漲”的神話。

2018/10/8

(待續)

相關閱讀:

♦ 專文屬作者個人意見,文責歸屬作者,本報提供意見交流平台,不代